Door: Leendert-Jan Visser

Enkele jaren gelden opperde de oud voorzitter van de FED, Ben Bernanke, dat bij een volgende economische neergang de overheden aan de beurt zouden zijn om de economie te stimuleren. Hiermee bedoelde hij dat, na jaren van monetair stimuleren door middel van renteverlagingen en geldcreatie, nu de tijd van fiscaal stimuleren zou aanbreken. Impliciet gaf Bernanke hiermee aan dat de rol van de Centrale Banken bij een volgende recessie min of meer of meer is uitgespeeld. In eerste instantie werd deze gedachte van Bernanke met gelag en enige scepsis ontvangen. Gekscherend werd Ben Bernanke sindsdien door de media als ‘Helicopter Ben’ getypeerd.

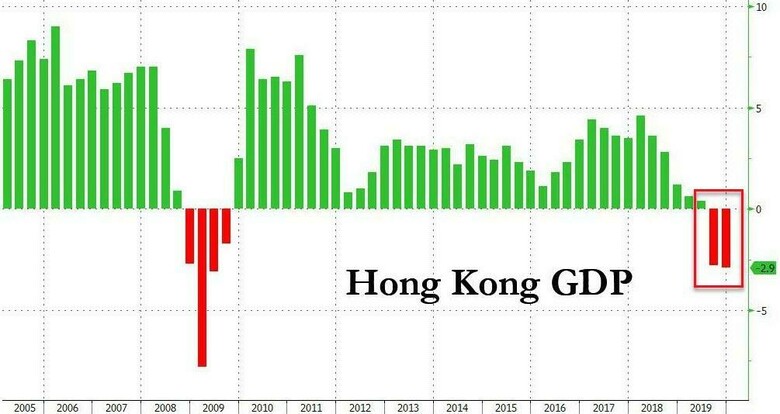

Na verloop van tijd verscheen de term ‘helicopter geld’ steeds vaker in de media, en begon er politiek draagvlak te ontstaan in verschillende landen. De belastingverlaging die Trump in 2018 invoerde (totaal ongeveer $ 1.400 mrd) kan als een stap in de richting van ‘helicopter geld’ gezien worden. Intussen heeft ook Christine Lagarde zich openbaar voorstander getoond van de mogelijkheid van fiscaal stimuleren. En begin van deze week is ‘helicopter geld’ een realiteit nu de autoriteiten van Hong Kong hebben aangekondigd dat elke ingezetene van Hong Kong van 18 jaar en ouder een (digitale) cheque ter waarde van ongeveer $ 1.500 zal ontvangen bedoeld om consumptief te besteden. De reden hiervan wordt duidelijk uit onderstaande gegevens.

De bijnaam van Ben Bernanke heeft alles te maken met de éénvoudige uitleg die aan fiscaal stimuleren wordt gegeven; het uitstrooien van overheidsgeld.

Maar wat is fiscaal stimuleren nu precies en waarin onderscheidt het zich van monetair stimuleren? Monetair stimuleren is van alle tijden en het is één van de primaire taken van een Centrale Bank. Tot ongeveer 10 jaar geleden bestond het monetair stimuleren uit het verlagen van de geldmarktrente. Na de GFC (Great Financial Crisis) van 2008-2010 is daar het middel QE (Quantitative Easing) bijgekomen. Kort vertaald betekent dit het creëren van geld door Centrale Banken om daar vervolgens staatsobligaties en bedrijfsobligaties mee aan te kopen. Op die manier kan via de kapitaalmarkt de kapitaalmarktrente met verschillende looptijden worden beïnvloed (rente kapitaalmarkt is een resultante van de vraag en aanbod van en naar geld). In beide gevallen is het de Centrale Bank er om te doen door de renteverlagingen de investeringen van bedrijven en de consumptie van particulieren te stimuleren hetgeen moet leiden tot hernieuwde economische groei.

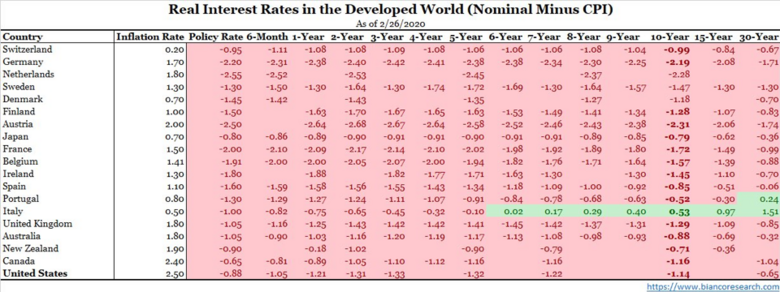

Intussen is in een groot deel van de wereld de rente verlaagd tot niveaus waarvan Centrale Banken aannemen dat verdere verlagingen niet meer effectief zullen zijn (zie hierboven een overzicht van de reële rentes wereldwijd). Tevens is het creëren van geld om de kapitaalmarkten te beïnvloeden gemeengoed geworden, met groeiende kritiek van economen dat verdere QE niet ‘meer werkt’. Derhalve wordt nu serieus nagedacht over fiscale stimuleringen. Sterker, de verschillende voorzitters/presidenten van de Centrale Banken en instituten als het IMF en de Wereldbank, roepen de politiek er toe op om de begrotingstekorten te laten oplopen door geld ‘uit te delen’ aan burgers en bedrijven. Dat kan direct en indirect. Hierbij worden concreet een tweetal zaken benoemd: het weggeven van staatsgeld aan burgers en het investeren van staatsgeld om maatschappelijke problemen als de duurzame energietransitie, de pensioen problematiek, achterstallige investeringen in infrastructuur, investeringen als gevolg van vergrijzing, e.d. op te lossen.

Het doel van deze fiscale stimulansen zal duidelijk zij. Meer investeringen en meer consumptie om de economische groei op het gewenste niveau te krijgen/houden. De economen attenderen op een tweetal grote risico’s; een (fors) oplopende inflatie en/of het onbetaalbaar worden van de staatsschuld in geval van stijgende rentes en benedengemiddelde groei.

De tijd zal ons leren of deze laatste vorm van stimuleren het gewenste resultaat zal hebben. Laten we in dat kader de resultaten in Hong Kong maar afwachten.

Terugblik mei 2025: herstel van de aandelenmarkten Het herstel van diverse aandelenmarkten vanaf eind april, op basis van onder an...

“Geld lenen kost geld”. Wie is niet bekend met deze uitspraak? In Nederland is dit een verplichte waarschuwing bij kredietreclames...

Marktontwikkelingen: turbulentie in april De Amerikaanse S&P 500 is in april licht gedaald met 0,76%, terwijl de technologieged...