Nieuwe wijzigingen in de portefeuilles

vrijdag 12 januari 2024Tijdens het laatste beleggingsoverleg van 2023 hebben we besloten een aantal wijzigingen te gaan doorvoeren in de portefeuilles. Deze zullen in het begin van 2024 daadwerkelijk doorgevoerd gaan worden. Dit artikel is bedoeld u een verdere toelichting te geven over deze wijzigingen.

Onze beleggingsstrategie

Bij het selecteren van beleggingen kan men zich laten leiden door verschillende criteria. Er kan gekozen worden voor bijvoorbeeld een overweging van een bepaalde regio (VS), of er wordt ingespeeld op een specifiek thema (Artificial Intelligence) of beleggingen worden geselecteerd op basis van de beurswaarde (kleine/grote bedrijven).

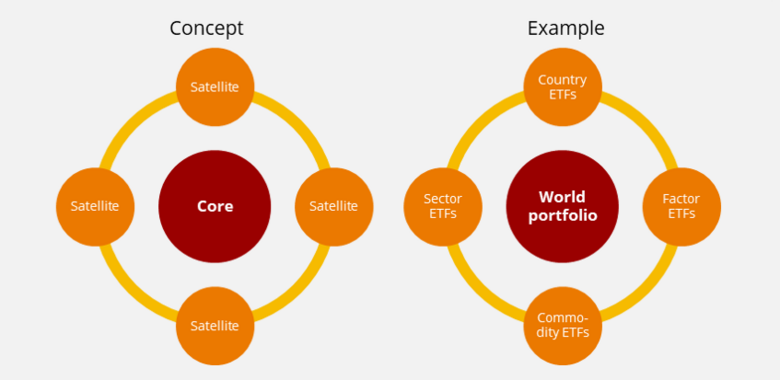

Wij maken gebruik van de zogeheten ‘Core & Satellite’ strategie. Hierbij selecteren wij breed gespreide wereldwijde beleggingsfondsen/ETF’s met lage onderliggende kosten als ‘Core’ beleggingen en de ‘Satellites’ zijn vaak beleggingsfondsen/ETF’s met een specifiek thema/karakter. Met deze keuzes wordt getracht extra rendement te genereren ten opzichte van de brede markt. Zodoende stellen wij portefeuilles samen met diverse ‘soorten’ beleggingen die allemaal op hun eigen manier bewegen. Voor ons is het een continu proces om te blijven beoordelen of de huidige inrichting van de portefeuilles nog de juiste is qua risico/rendementsverhouding.

Thematische beleggingen hebben vaak een hogere beweeglijkheid dan breed gespreide wereldwijde beleggingen en op lange termijn wordt de belegger hiervoor (vaak) gecompenseerd met een hoger rendement. Dit hoeft uiteraard niet altijd het geval te zijn. Vorig jaar hebben meerdere thematische beleggingen uit de portefeuille een moeilijk jaar gekend en dit had invloed op het rendement van de totale portefeuille. We zijn tot de conclusie gekomen dat de afwijking ten opzichte van de brede markt te groot was en daarom hebben we het aantal thematische fondsen verlaagd van vijf naar vier. Hiervoor hebben we het Nordea Global Climate and Environment Fund volledig verkocht.

Regio’s in de portefeuille

Om de regioallocatie van de beleggingen in de portefeuilles te blijven toetsen met de werkelijkheid, hebben we de keuze gemaakt om ons te baseren op de daadwerkelijke marktkapitalisatie van regio’s in de MSCI indices. MSCI is een Amerikaanse financieel dienstverlener en is gespecialiseerd in het bouwen van indices en het verstrekken van financiële informatie. Deze informatie geeft ons een beeld van de verhoudingen van de verschillende regio’s wereldwijd qua beurswaarde en dit gebruiken wij per heden als basis voor de regioallocatie.

In de portefeuille heeft dit tot gevolg dat wij de weging van het Allianz China fonds verlagen, waarna de totale weging van beleggingen in Opkomende Landen uitkomt op 13,75% van de portefeuille. Een ander gevolg is dat wij de weging van bedrijven met een kleine beurswaarde (= Small Caps) verlagen en daarom een deel van de beleggingen in zowel Kempen Small Cap als Northern Trust Small cap verkopen. Het bedrag dat vrijkomt van deze verkopen voegen we toe bij onze wereldwijde ‘Core’ beleggingen. Hierdoor komt de regioallocatie meer in lijn met ‘de markt’. De portefeuille is nu voor ongeveer 63,5% belegd in aandelen uit Noord-Amerika, 15,25% in Europa, 7,5% voor Azië-Pacific en zoals bovenstaande benoemd 13,75% voor de Opkomende Landen.

Toevoeging aan obligatiebelegging

Veel van onze klanten hadden vorig jaar een positie in het alternatieve beleggingsfonds Kempen Phoenix. Dit fonds is op 21 april op slot gegaan en eind vorig jaar is er zo’n 81% van de waarde van dit fonds uitgekeerd aan beleggers (de resterende uitkering zal in het begin van het 2e kwartaal van 2024 plaatsvinden). Bij ‘nieuwe’ beleggers, die na deze datum zijn gestart, werden tijdelijk meer liquiditeiten aangehouden in de portefeuilles. Voor alle klanten is gekozen om met het vrijgekomen bedrag/extra liquiditeiten de iShares Core Global Aggregate Bond ETF, die reeds al in de portefeuille zit, aan te kopen. Met deze toevoeging hebben we nog meer allocatie richting kwalitatief sterke bedrijfs- en staatsobligaties. De yield (rendement) van de obligatiebeleggingen is gecombineerd 5,3 en de duratie (looptijd) is 5,8. Met deze duratie zitten wij iets onder het gemiddelde van de markt. Mocht u behoefte hebben aan een verdere toelichting op deze wijzigingen, dan kunt u contact opnemen met uw vermogensbeheerder.