Marktontwikkelingen: As January goes, so goes the year?

donderdag 10 februari 2022Door: Leendert-Jan Visser en Chris van der Woel

Met deze uitspraak kwam Yale Hirsch voor het eerst in 1972. Uit zijn onderzoek bleek dat het januari resultaat van de S&P500 een voorspeller kan zijn voor de jaarresultaten, met een 85% betrouwbaarheid. Altijd goed om in het achterhoofd te houden: Resultaten uit het verleden bieden geen garantie voor de toekomst. Als we kijken naar de eerste maand van dit jaar, dan kan het nog wel eens een bewogen jaar gaan worden.

Diverse ontwikkelingen bepalen momenteel het sentiment op de financiële markten. De hoge ‘tijdelijke’ inflatie, die toch niet zo tijdelijk blijkt te zijn, de Federal Reserve die tot nu toe vier renteverhogingen heeft aangekondigd (waar het bij de Europese Centrale bank juist erg stil blijft), de politieke spanningen tussen Rusland en Oekraïne, verstoringen in de supply chain en de hoge waardering van diverse (tech)bedrijven. In dit artikel gaan we wat dieper op deze onderwerpen in.

Het is momenteel onrustig op de financiële markten. De verklaring voor deze onrust is de hoge inflatie, waarvan zojuist bekend werd dat deze in januari 7,5%bedroeg voor Amerika en 6,4% voor de Eurozone. In de afgelopen jaren is de inflatie vaak rond de gewenste 2% gebleven. Vooral op het moment dat de economieën na de eerste harde lockdowns weer open gingen, is de inflatie sterk toegenomen. De oorzaak is de economische wetmatigheid van de ‘van vraag en aanbod’, waarbij momenteel de vraag vele malen hoger is dan het aanbod. Voeg daarbij de verstoringen in de toelevering van goederen, de hoge energieprijzen en de problemen op de arbeidsmarkt toe en het gevolg is de huidige marktsituatie van een hoge inflatie.

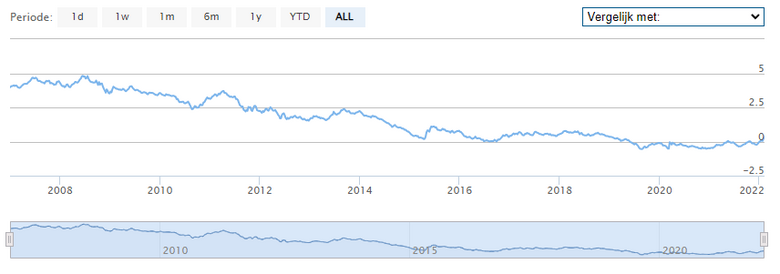

In navolging op de inflatieberichten vertoonde de 10-jaars rente van een Nederlandse staatsobligatie, ook wel de kapitaalmarktrente genoemd, een opvallende beweging. Namelijk een stijging tot boven de 0%. Jarenlang vertoonde deze rente een dalende trend en medio 2019 werd de 10-jaars rente zelfs negatief.

Deze negatieve rente bleef de daaropvolgende jaren gelden. Twee weken geleden echter zette de rente een stijgende beweging in en noteert op dit moment ongeveer 0,4% positief. Een stijging van deze rente heeft echter een (fors) negatief effect op de koersen obligaties. Vanuit het perspectief van een verwachte verdere stijging dus alle reden om obligaties te blijven onderwegen in onze modelportefeuilles.

Uiteraard kan een stijgende rente ook de nodige negatieve gevolgen gaan krijgen voor de hypothekenmarkt en de kredietmarkt. Alle reden om de laatste ontwikkelingen goed te blijven monitoren.

De situatie met betrekking tot Rusland en Oekraïne houdt de markt ook bezig. In de afgelopen maanden zijn er steeds meer Russische troepen verzameld rond de grens met Oekraïne. Het eventuele lidmaatschap van Oekraïne in de NAVO en de EU speelt hierbij een grote rol. Rusland is fel gekant tegen deze mogelijke toenadering vanuit het westen. Politieke besprekingen zijn in volle gang, maar Europa zit in een lastig parket. Ongeveer 40% van het door Europa benodigde gas komt uit Rusland, wat de machtspositie van de Europese Unie niet ten goede komt. Voor nu is het afwachten wat er gaat gebeuren, maar vooralsnog zien wij geen directe impact op de financiële markten.

Tot nu toe ontwikkelt het beleggingsjaar 2022 zich anders dan het voorgaande jaar. Koersen van aandelen vertoonden een geleidelijke stijging. En korte correcties van enkele procenten werden benut om aandelen bij te kopen. Nu zien we juist de beweeglijkheid toenemen en sommige sectoren bevinden zich intussen in een dalende trend.

De afgelopen maand publiceerden veel bedrijven hun jaarcijfers. Gemiddeld genomen presteerden bedrijven goed en voldeden ze aan de (hoog gespannen) verwachtingen. Positieve beursreacties waren er voor Alphabet (+10%) en Amazon (+6%), twee aandelen die ook zijn opgenomen in onze Individuele Maatwerk portefeuille. Maar ook negatieve berichten riepen forse koersreacties op. Zo wist Meta (Facebook) de verwachtingen niet waar te maken. De onderneming had moeite met de software update van Apple en zag voor het eerst sinds de oprichting een afname in het aantal actieve gebruikers. Dit resulteerde in een daling van 25% in één dag; in absolute getallen een waardedaling van 225 miljard dollar.

Een verbazingwekkend gegeven: Slechts 30 bedrijven uit de S&P 500 hebben een hogere beurswaarde dan de genoemde waardedaling van Meta die zich op één dag voor deed. Ook Netflix (-41%), Spotify (-52%) en Adyen (-39%) zijn momenteel flink lager gewaardeerd ten opzichte van hun All Time Highs van enkele weken geleden. Opvallend is dat dit allemaal bedrijven zijn uit de ‘nieuwe’ economie. Voor sommige van deze ondernemingen geldt dat ze momenteel niet kunnen voldoen aan de zeer hoog gespannen verwachtingen van de beleggers. En dan is de kortstondige teleurstelling groot en de koersdaling navenant fors. Maar ook de perceptie van de markt dat de centrale bankiers de rente de komende tijd zullen verhogen, weegt mee bij ‘de herwaardering’ van de genoemde aandelen.

Gelet op de ontwikkelingen van de afgelopen weken voelen we ons gesterkt in de keuzes die we reeds eerder in onze portefeuilles hebben gemaakt. De forse onderweging in obligaties ten gunste van een forse overweging in alternatieve beleggingen is vooralsnog een goede keuze gebleken. En gelet op de toegenomen beweeglijkheid in de markten, en de aangekondigde/verwachte renteverhogingen, verwachten we dat onze keuze voor alternatieve beleggingen voorlopig een juiste zal blijken te zijn (zie artikel over Mint Tower Arbitrage Fund verder op in deze nieuwsbrief).

Ook onze ‘neutrale’ weging voor aandelen vinden we vooralsnog prima passen bij de huidige markt omstandigheden. Binnen het aandelengedeelte hebben we bewust een aantal specifieke keuzes gemaakt om de beweeglijkheid van de waarde ontwikkeling te ‘dempen’ in tijden van onzekerheid. Zo kan de huidige periode van onrust ook weer een kans blijken te zijn als we dit ‘defensieve gedeelte’ op een later moment kunnen aanwenden om het gewone aandelengedeelte verder uit te breiden. En op die manier wat offensiever kunnen gaan beleggen om te profiteren van een beursherstel.

.jpg)