Marktontwikkelingen: De positieve ontwikkeling van de aandelenmarkt zet door in februari

vrijdag 8 maart 2024De positieve start van de aandelenbeurzen in januari werd voortgezet in februari. Alle toonaangevende aandelenindices boekten mooie resultaten, met bijvoorbeeld een stijging van zo’n 4,0% voor de MSCI all countries wereldindex en een stijging van 3,7% voor de Nederlandse AEX. De stijging van de AEX werd voor een belangrijk deel gedragen door de stijging van de Nederlandse chipaandelen, te weten ASML, ASMI en Besi. Ook internationaal waren de stijgende koersen van techaandelen in belangrijke mate verantwoordelijk voor de hogere niveaus van de aandelenbeurzen.

Net als vorig maand had ook in februari de obligatiemarkt het lastig met stijgende rentes. De renteverlagingen van de centrale banken komen naar verwachting pas later in het jaar en dat deed de renteniveaus van de toonaangevende staatsleningen, zoals die van bijvoorbeeld de VS en Duitsland stijgen. De 10-jaars rente in de VS steeg met 28 basispunten naar 4,23% en de Nederlandse 10-jaars rente steeg met 29 basispunten naar een niveau van 2,74%. Door de stijgende rentes daalden de koersen van veel obligaties en -fondsen in de maand februari.

Korte terugblik cijferseizoen

Eind januari en in februari hebben veel bedrijven hun cijfers gepubliceerd over het 4 kwartaal en daarmee hun cijfers over het gehele jaar 2023. Gemiddeld genomen werden de verwachtingen van analisten overtroffen, zo’n 80% van de bedrijven liet betere cijfers zien dan verwacht. In de praktijk zien we regelmatig dat de gemiddelde analistenverwachtingen worden overtroffen, maar dit kwartaal was dit percentage wat hoger dan in andere kwartalen. Gemiddeld werd er een winstgroei van zo’n 8% gerapporteerd door de beursgenoteerde bedrijven en dit was mooi gespreid over vrijwel alle sectoren.

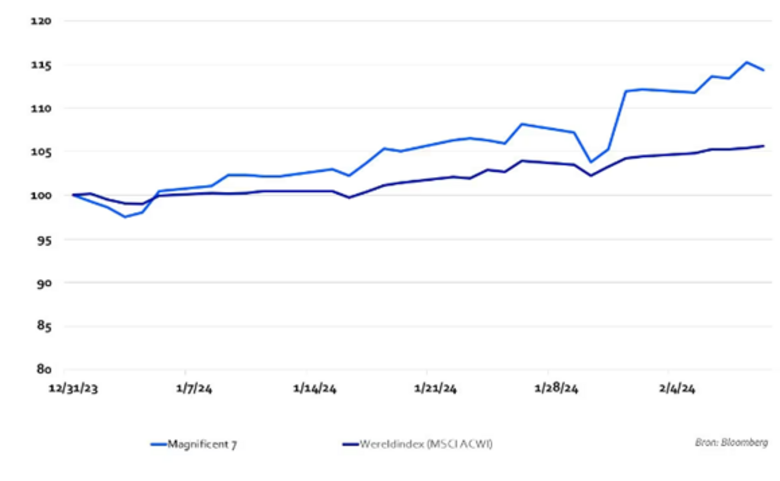

Ook de cijfers van de Magnificent 7, de zeven grootste techbedrijven van de VS, leverden weer een sterke bijdrage aan de stijging van de toonaangevende aandelenindices van de VS over februari. De sterkste positieve bijdragen werden in 2024 geleverd door Microsoft, Amazon, Meta en Nvidia, terwijl Apple, Alphabet en Tesla sinds 1 januari dalende koersen lieten zien. Maar per saldo zorgden de koersstijgingen van met name Nvidia en Meta er voor dat de trend van de laatste twee maanden van vorig jaar weer werd doorgezet in de eerste maanden van 2024. Dit wordt met name veroorzaakt door de sterke winstgroei en de hogere marges, waarbij vooral de cijfers van AI grootmacht Nvidia de verwachtingen van analisten in hoge mate overtroffen.

Na de publicatie van de bbp cijfers over het vierde kwartaal van 2023 kan de conclusie worden getrokken dat Nederland de (lichte) recessie inmiddels achter zich heeft gelaten. De economie groeide in het vierde kwartaal met 0,3%, waardoor de Nederlandse economie over geheel 2023 met een magere 0,1% groeide. De eerste drie kwartalen van 2023 lieten nog een dalend bbp zien. De groei van de economie was in 2023 fors lager dan de groeipercentages over 2022 en 2021, toen de economie herstelde van de coronapandemie en groeipercentages van respectievelijk ruim 4% en 6% liet zien. Het aantrekken van de economische groei in het vierde kwartaal was vooral toe te rekenen aan de robuuste consumentenbestedingen. De gezinsuitgaven waren 1,8% hoger dan in het voorgaande kwartaal. Consumenten blijken gemakkelijker geld uit te geven, nu de inflatie terugloopt en de lonen fors toegenomen zijn. Ook de hoge werkgelegenheid geeft een positieve impuls aan de consumentenbestedingen.

De lichte groei van het bbp in 2023 is lager dan de economische groei van ons buurland België (+1,5%), maar hoger dan de negatieve groei van de Duitse economie, die een krimp van 0,5% over 2023 liet zien. Vooral de Duitse industrie heeft het moeilijk, onder andere door de hoge energieprijzen en de onzekerheden rond de energietransitie. De toonaangevende Duitse auto-industrie heeft te maken met de draai naar het produceren van elektrische auto’s en de sterk toegenomen concurrentie vanuit China op het gebied van de EV-productie. De Eurozone liet in het laatste kwartaal van 2023 groei nog krimp zien.

Renteverlagingen centrale banken pas later dit jaar

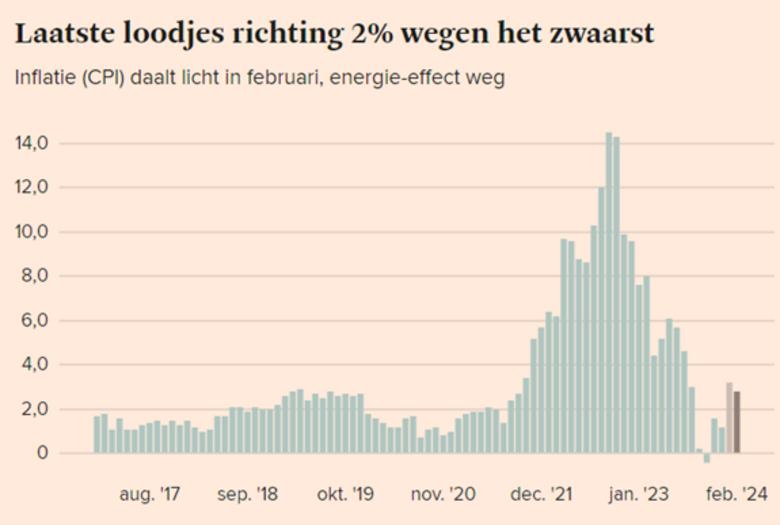

Analisten en beleggers namen in november en december vorig jaar al een flink voorschot op de renteverlagingen door de centrale banken, die al snel in 2024 zouden gaan volgen. Eind 2023 waren de verwachtingen dat de FED een zestal verlagingen zou doorvoeren en de ECB waarschijnlijk wel zeven. Inmiddels zijn we ruim twee maanden verder en blijkt uit de notulen van de beleidsvergaderingen van zowel FED als ECB dat er duidelijk minder renteverlagingen zullen volgen en dat deze ook niet voor juni van dit jaar te verwachten zijn. Uit de recent gepubliceerde notulen van de FED blijkt dat de bestuurders redelijk tevreden zijn met de teruglopende inflatie en dat zij niet verwachten dat de rente nog zal moeten worden verhoogd. Maar er blijkt ook duidelijk uit dat ze de rente vooral niet te vroeg willen verlagen en eerst voldoende signalen willen hebben dat de inflatie duurzaam op weg is naar de doelstelling van 2,0%.

Maar die overtuiging is er op dit moment nog niet en de laatste inflatiecijfers die zijn gepubliceerd in de VS bevestigen dit evenmin. Uit de notulen van de laatste ECB vergadering blijkt dat de beleidsmakers nog niet genegen zijn om de rente op korte termijn te verlagen. Ook bij de ECB bestaat de angst dat de rente te vroeg verlaagd gaat worden en dat achteraf blijkt dat de inflatie toch nog onvoldoende teruggebracht was. Daarmee wordt het risico op mogelijk te laat handelen, waarmee schade aan de economie kan worden toegebracht, op de koop toegenomen.

De ECB zal vooral ook kijken naar de loongroei in Europa. Hoewel de loongroei in Europa dalende is, is deze met een cijfer van boven de 4,0% nog niet op het gewenste niveau. De nominale loongroei zal eerst duidelijk onder het niveau van 4,0% moeten komen voordat er daadwerkelijk tot een verlaging van de beleidsrente zal worden overgegaan. In juni dit jaar volgt weer een cijfer over de loongroei in Europa en daarmee ligt een verlaging van de rente vóór de ECB vergadering in juni niet in de lijn der verwachting.

Verbeterde vooruitzichten

In de laatste weken zijn er diverse artikelen verschenen waarin analisten optimistischer worden over de vooruitzichten voor beleggers. Vooral de vooruitzichten voor de aandelenmarkten worden positiever ingeschat dan eerder het geval was. Hieronder benoemen we een aantal redenen voor deze positievere blik op de markten.

Als eerste wordt het steeds minder waarschijnlijk dat er een (diepe) recessie zal komen in de VS en/of in Europa. De economie in de VS blijkt veel veerkrachtiger dan verwacht en de uitgaven van Amerikaanse consumenten blijven vooralsnog goed op peil. In Europa is de groei duidelijk minder uitbundig en heeft vooral de industrie nog veel last van hogere energieprijzen, zeker in vergelijking met hun concurrenten in de VS en Azië. De kans op een recessie in Europa wordt op zo’n 65% geschat en die voor de VS op 45%.

De inflatie ontwikkelt zich gunstig, zowel hier in Europa als in de VS. Zoals in de vorige paragraaf al aangegeven is de inflatie op weg naar de doelstelling van 2,0%, hetgeen gunstig is voor de consument en bedrijven. De inflatiepiek ligt echt achter ons en renteverhogingen zijn niet waarschijnlijk. Hoewel het nog te vroeg is voor daadwerkelijke renteverlagingen zijn de vooruitzichten positief te noemen. De beurzen hebben weliswaar een stevig voorschot genomen op toekomstige verlagingen, maar er is weinig twijfel of deze verlagingen daadwerkelijk zullen worden doorgevoerd. Voor Europa worden later dit jaar een viertal renteverlagingen verwacht en voor de VS een drietal. Renteverlagingen hebben meestal een positieve uitwerking op zowel de aandelen- als de obligatiemarkten.

Kortom, er zijn de nodige argumenten voor positieve marktontwikkelingen in de rest van 2024. Daarbij moet wel worden aangetekend dat er vooral op geopolitiek niveau ook diverse bedreigingen zijn, zoals bijvoorbeeld een verdere escalatie van de oorlog in Oekraïne, in de Gazastrook of een verder verslechterende verhouding tussen de VS en China.