Marktontwikkelingen: eerste groei impuls over zijn hoogtepunt

vrijdag 9 juli 2021Door Leendert-Jan Visser

De afgelopen weken werden gekenmerkt door sterke economische cijfers, zowel wat betreft de dienstensector als de industriële sector. Voor de gezaghebbende instituten als het IMF, de OESO en de Centrale Banken reden om hun groeiprognoses voor dit en volgend jaar te verhogen. En op de financiële marken werden deze data ondersteund door stijgende aandelenkoersen, hogere inflatieverwachtingen en hogere rentes.

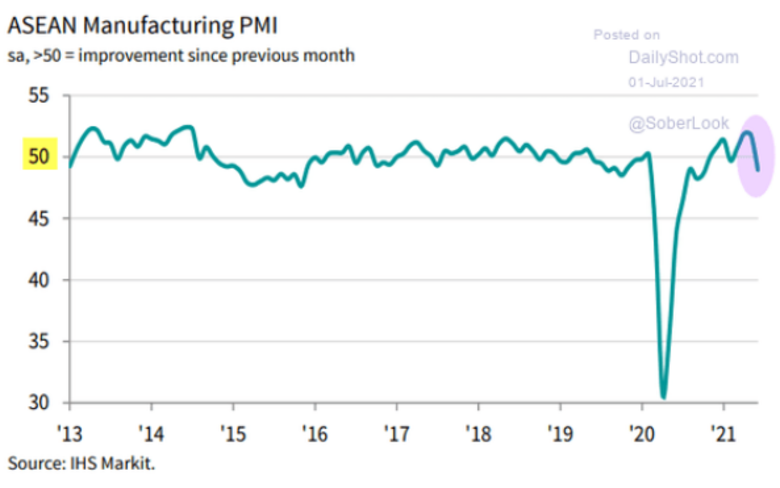

Sinds twee weken zien we echter een lichte kentering in de economische data. Het zijn met name de leading indicators (indicatoren die een goede indicatie geven van de verwachtingen voor de komende 3-6 maanden) die wijzen op een stagnerende groei op de korte termijn waarmee de eerste forse post-Covid groei impuls op zijn laatste benen loopt. Zo toonde de Global Purchasing Managers Index van twee weken geleden een daling en vielen deze week de Duitse industriële productiecijfers tegen. Maar ook de ASEAN Manufacturing PMI van vorige week toonde een contractie en deze zakte zelfs weer onder het niveau van 50 punten. Dat wil zeggen een verwachte krimp van de Aziatische industrie de komende weken.

* De Aziatische Inkoop Managers Index van de producerende bedrijven.

Of deze kentering een structureel karakter krijgt is moeilijk te zeggen. De minder goede cijfers zouden volgens economen heel goed te maken kunnen hebben met tijdelijke factoren als tekorten aan chips (o.a. auto industrie), tekort aan personeel, fors gestegen prijzen (hout en metalen), negatieve gevolgen van de Delta variant en de gestegen kapitaalmarktrente in het eerste kwartaal. Vooralsnog is het voor de reeds genoemde instituten geen reden geweest terug te komen op hun eerder verhoogde groeiverwachtingen.

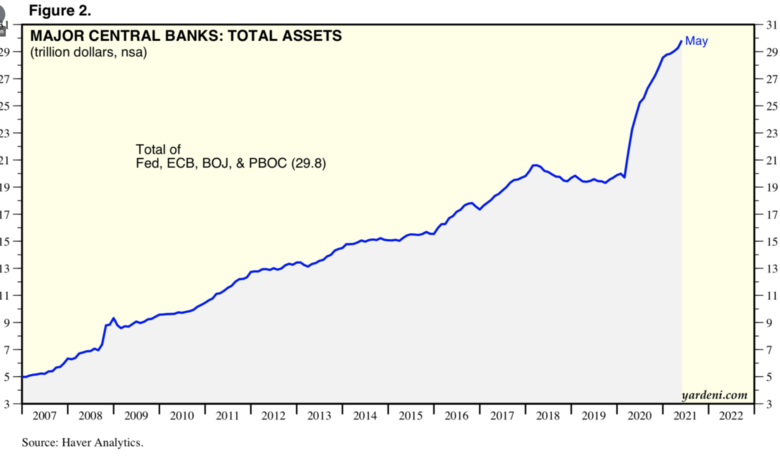

Een (positief) gevolg van deze mindere economische data is wel dat de kapitaalmarktrentes in de achterliggende weken weer fors gedaald zijn. Uiteraard spelen de fors opgevoerde opkoopprogramma’s van Centrale Banken van obligaties hierin ook een rol (de FED kocht in de maand juni voor een recordbedrag van $ 200 mrd aan obligaties en hypotheekproducten op).

* De omvang gemeten in duizenden miljarden $ van de aankopen van de grootste Centrale Banken (obligaties, bankleningen en hypotheekproducten).

Over deze Centrale Banken gesproken, de recente vergaderingen hebben wel wat reuring gegeven. Uit de notulen van de FED bleek dat steeds meer leden van de FED pleiten voor eerdere renteverhogingen dan per 2024. Concreet werd er door Powell gehint op twee renteverhogingen voor het einde van 2023. Het zorgde in de afgelopen weken voor een relatief forse stijging van de USD/EUR. Vandaar roerde de ECB haar staart door in de kielzog van de FED ook haar inflatiebeleid aan te passen. Niet langer is ‘een inflatie van richting de 2%’ de beleidsdoelstelling. De inflatie mag gemiddeld naar 2% stijgen en tijdelijk zal de ECB een hogere inflatie accepteren.

De verminderde groeiverwachtingen lieten ook de grondstofprijzen niet onberoerd. Prijzen van metalen en ook hout lieten de afgelopen twee weken forse prijsdalingen zien. Vooralsnog wordt deze daling gezien als reactie op de enorme stijging dit jaar, waarna een verdere stijging wordt verwacht.

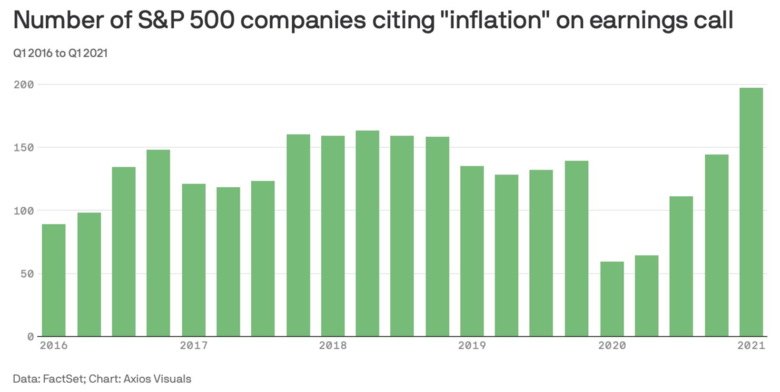

Voor beleggers lijkt ‘het feest niet op te kunnen’. De Q1 bedrijfscijfers waren robuust en verwachtingen van bedrijven waren over het algemeen positief. En hoewel veel bedrijven zeggen last te hebben van gestegen inkoopprijzen (200 van de 500 S&P500 bedrijven refereerde hieraan bij de publicatie van hun cijfers), zijn zij tegelijkertijd van mening deze prijsstijgingen te kunnen doorberekenen. Europese aandelen, aangevoerd door cyclische bedrijven, lijken het stokje van Amerikaanse aandelen over te nemen. En volgens analisten zal deze trend in het derde kwartaal doorzetten.

* Een record aantal bedrijven in de S&P500 heeft te kennen gegeven geconfronteerd te worden met stijgende inkoopkosten

Een kleine kanttekening is echter wel op zijn plaats. Volgens Bank of America zijn de beleggers al op deze goede verwachtingen vooruitgelopen en hebben zij een record deel van hun beleggingen geïnvesteerd in aandelen. Met andere woorden, die goede verwachtingen kunnen voor een groot deel al in geprijsd zijn in de huidige waarderingen en koersen.

* Klanten van Bank of America belegden de afgelopen 20 jaar niet zoveel in aandelen als nu, waarmee ze anticiperen op goede bedrijfsresultaten en verder stijgende aandelenkoersen

Overigens, niet alleen de draai van Amerikaanse aandelen naar Europese aandelen was opvallend. Ook de relatief slechte prestatie van de Chinese aandelenbeurs is opvallend. Waar de brede Europese aandelenmarkt met 13% steeg het eerste halfjaar, en de brede Amerikaanse aandelenmarkt het met 15% nog net beter deed, scoorde de brede Chinese aandelenmarkt een negatief rendement van minus 1%. Als oorzaken worden aangewezen de verslechterde krediet omstandigheden (verkrapping) en het harde ingrijpen van de Chinese overheid bij grote technologiebedrijven als Tencent en DiDi.

Door de gedaalde kapitaalmarktrente (in de VS van 1,8% naar 1,3% en in Duitsland van ongeveer 0% naar 0,3% negatief) konden de obligaties iets van hun eerdere verliezen goed maken.