Terugblik Beursjaar 2021

vrijdag 7 januari 2022Door: Patrick Zuijderwijk

Nu het kalenderjaar 2021 is afgesloten is het tijd om terug te kijken op het afgelopen beursjaar. We kunnen stellen dat het een prachtig beursjaar is geworden met vooral hoge rendementen op aandelen en beursgenoteerd vastgoed. Ook in de beleggingscategorie alternatieven werden goede rendementen behaald, terwijl de obligatiebeleggingen te maken kregen met een stijgende rente waardoor er veel lastiger rendement te behalen viel. De obligatiebenchmark liet dan ook een negatief rendement van ruim 2% zien.

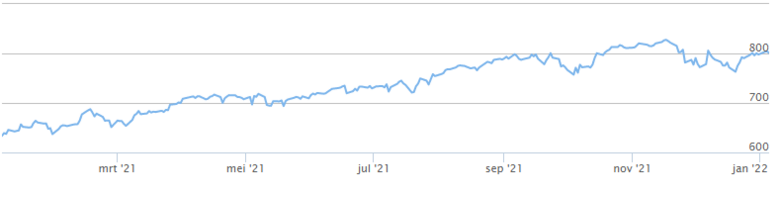

De Nederlandse AEX index steeg van 624 naar 797 punten, hetgeen een winst van ruim 27% betekent. Ook de andere aandelenbeurzen van de ontwikkelde markten lieten in 2021 bovengemiddelde rendementen zien, zoals ruim 26% voor de Amerikaanse S&P 500 en 28% voor de MSCI World. De opkomende markten bleven in 2021 stevig achter bij de rendementen op de Europese en Amerikaanse beurzen.

AEX over 2021, bron IEX.nl

In onze beleggingsportefeuilles zien we bovenstaande terug met prima rendementen voor de aandelen uit de ontwikkelde markten en een licht negatief resultaat voor de categorie aandelen opkomende markten. Voor de categorie obligaties zijn in de verschillende profielen licht positieve rendementen behaald, vooral door het zwaar onderwegen van de categorie staatsobligaties en het opnemen van inflatie gerelateerde obligatie beleggingen. In het blok alternatieven hebben de fondsen Hof Hoorneman Phoenix Fund, het Mint Tower Arbitrage Fund en het Savin Multi-Strategy Arbitrage Fund bovengemiddelde rendementen behaald. Ook de vastgoedbeleggingen hebben een bovengemiddeld goed rendement behaald.

Het is interessant om te kijken wat de meest opvallende zaken waren in het beursjaar 2021. Helaas stond het jaar wederom in het teken van corona, net als het jaar er voor. Wel zijn er vanaf het begin van het jaar op grote schaal vaccins beschikbaar en zijn heel veel mensen gevaccineerd. Hierdoor is de wereldeconomie weer grotendeels open gegaan ondanks dat er in verschillende landen plaatselijke lockdowns zijn geweest. Wat viel er verder op in het beursjaar 2021?

Weinig tot geen marktcorrecties op de aandelenbeurzen van de ontwikkelde markten

De aandelenbeurzen hebben over 2021 een gestaag stijgende lijn laten zien. Zelfs ingrijpende gebeurtenissen, zoals de bestorming van het Capitool in januari, de komst van nieuwe coronavarianten en (strengere) lockdowns deden de beurs maar weinig. De grootste correctie op de ontwikkelde aandelenbeurzen bleef beperkt tot een procent of vijf en deze werd vooral veroorzaakt door oplopende inflatie angst. Wanneer het dan eens voorkwam dat de beurzen daalden dan was dit van korte duur en werd in de dagen na de daling het herstel al weer ingezet.

Volop stimulatie door de centrale banken en overheden

Zowel de Amerikaanse- als de Europese Centrale Bank waren in 2021 volop actief met opkoopprogramma’s van obligaties. Daarnaast hebben veel overheden uitgebreide steunprogramma’s opgetuigd om de economie tijdens de coronacrisis te ondersteunen. Door de opkoopprogramma’s van centrale banken bleef de rente laag en blijkt sparen onaantrekkelijk. Het geld zoekt zijn weg naar assetcategorieën die wel rendement opleveren, zoals bijvoorbeeld aandelen en vastgoed.

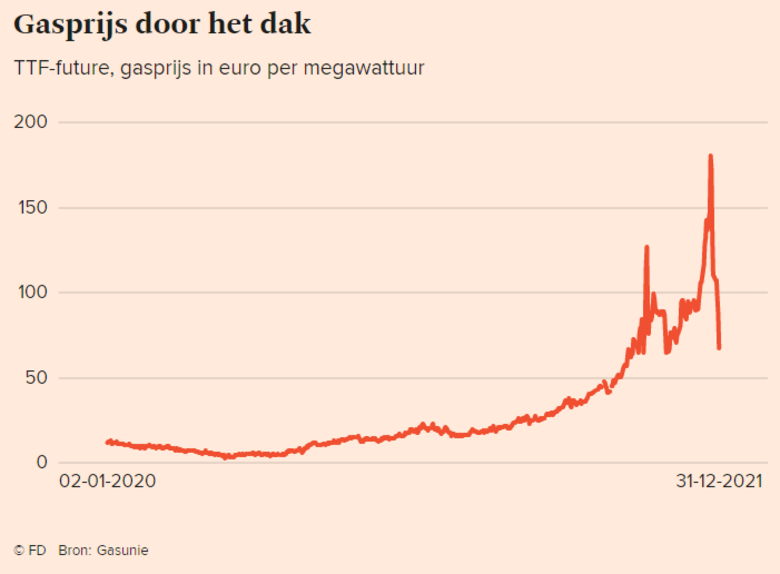

Inflatie loopt fors op en rente stijgt nauwelijks

De centrale banken zoals de FED en de ECB hebben lang volgehouden dat de fors gestegen inflatie van tijdelijk aard zou zijn. Vaak zorgt inflatie voor een stijging van de rente en dat was ook voor 2021 voorspeld door veel analisten en marktvolgers. Inmiddels is de inflatie in de VS opgelopen tot 6,8% en en staat de 10 jaars rente rond de 1,5% terwijl de in de Eurozone de inflatie is opgelopen tot bijna 5% en blijft de 10 jarige Staatsrente van de economisch sterkste EU landen, zoals Duitsland en Nederland, negatief (cijfers per december 2021). De inflatie is onder andere zo hoog geworden door fors hogere olie- en gasprijzen en verstoringen in de aanvoerketens.

Bron: FD, 3 januari 2022

Veel toeleveringsketens in de wereld kampen met vertragingen, veroorzaakt door gelijktijdige stijging van de vraag naar goederen in verschillende grote economische regio’s. Er is bijvoorbeeld een groot tekort aan computerchips in de wereld, hetgeen vooral veroorzaakt wordt door de sterk toegenomen vraag naar laptops, tablets en mobiele telefoons. Ook de opkomst van elektrische auto’s zorgt voor een sterk toegenomen vraag naar chips doordat er zo’n 1500 worden gebruikt in een nieuwe elektrische auto.

Gezien de voortdurende stijging van de inflatie heeft de FED heeft zijn beleid aan het einde van afgelopen jaar aangepast en gebruikt de term ‘tijdelijk’ niet meer in relatie tot inflatie. Het opkoopprogramma van obligaties wordt versneld afgebouwd en eind maart van 2022 wordt het programma stop gezet. Ook de ECB heeft vergelijkbare maatregelen aangekondigd om het obligatie opkoopprogramma af te bouwen en uiteindelijk te stoppen.

Lagere koerswinstverhoudingen

Zoals eerder aangegeven zijn de koersen van veel aandelen fors gestegen in 2021. Veel beleggers stellen dan ook dat de koersen hoog staan en dat aandelen duur zijn. Het bijzondere is dat aandelen best fors in waarde zijn gestegen maar in feite minder duur zijn dan begin 2021. Dat wordt veroorzaakt doordat de bedrijfswinsten in 2021 harder zijn gestegen dan de koersen; de winstgroei van beurgenoteerde bedrijven wereldwijd is gemiddeld zo’n 50% gestegen. Kijken we naar de gemiddelde koerswinstverhouding van de Nederlandse AEX dan stond deze in de jaren voor de coronacrisis zo rond de 15. Vanaf april 2020 is deze hard opgelopen naar een waarde van rond de 20 aan het begin van 2021. Kijken we naar de koerswinstverhouding van de AEX per eind 2021 dan is die ongeveer 16, dus een duidelijk lagere waarde dan aan het begin van het jaar. Kortom, de winsten van bedrijven stijgen veel harder dan dat de economie groeit. Bij de toonaangevende bedrijven, vooral die in de IT- en chipsector, zijn de marges hoger en worden weer meer aandelen ingekocht. Veel van deze bedrijven zijn ook prima in staat om de hogere prijzen door te berekenen aan hun klanten; alleen bedrijven die relatief veel personeel in dienst hebben of veel energie gebruiken zijn hier veel minder toe in staat.

China en Evergrande

De aandelenbeurzen van China (en de andere opkomende markten) hebben in 2021 een veel minder resultaat laten zien dan de beurzen van de ontwikkelde markten zoals die van Europa en de Verenigde Staten. De magere performance van de Chinese beurs is voornamelijk toe te schrijven aan een tweetal oorzaken: toenemende regulering van de Chinese overheid en het bijna faillissement van het Chinese vastgoedconglomeraat Evergrande. China maakte gebruik van de krachtige groei van de wereldeconomie en de recordhoge exportcijfers om in het binnenland een aantal stevige maatregelen door te voeren, zoals meer regulering voor grote techondernemingen, ingrijpen in de markt van commerciële bijlesbedrijven en stevige regels om het speculeren met vastgoed tegen te gaan. De genomen maatregelen zijn vooral in het belang van de Chinese middenklasse en daarmee ook op langere termijn ook in het belang van de belegger. De Chinese overheid lijkt er daarnaast niet voor te kiezen om het bedrijf Evergrande van het faillissement te redden maar probeert wel zoveel mogelijk de gevolgen voor de Chinese burger te beperken, onder andere door kredieten te verlenen zodat bouwprojecten toch afgemaakt kunnen worden. Hiermee wordt voorkomen dat er een domino effect ontstaat waarbij ook veel andere (bouw)ondernemingen betrokken raken en de Chinese consument geen geschikte woonruimte kan vinden.